3月8日,上海清算所披露“旭辉集团股份有限公司2022年度第一期中期票据发行文件”。根据募集说明书,此次中期票据注册额度为50亿元,人民币,募集说明书显示,募集资金扣除发行费用后,拟全部用于项目建设,分期发行。

本期发行金额上限10亿元,期限2+2年,附第2年末发行人调整票面利率选择权及投资者回售选择权,目前无担保情况;发行人主体信用等级AAA,本期债务融资工具信用等级AAA。

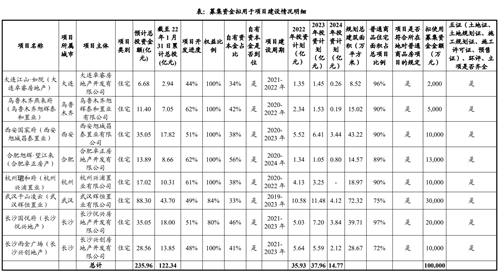

首期计划募集的10亿元资金拟用于位于大连、乌鲁木齐、西安、合肥、杭州、武汉及长沙的8个项目。

截至2021年9月末,旭辉集团合并报表口径剔除预收款后的资产负债率为67.10%、净负债率为21.51%,现金短债比为4.43。

募集说明书显示,近年来旭辉集团有息负债规模(包括短期借款、一年内到期的非流动负债、长期借款、应付债券、其他应付款的有息部分)不断上升,旭辉集团最近三年及一期末分别为418.58亿元、536.69亿元、548.61亿元和600.85亿元。短期偿债压力也面临较大的风险,最近三年及一期末,旭辉集团流动比率分别为1.50倍、1.54倍、1.40倍和1.35倍,速动比率分别为0.74倍、0.77倍、0.72倍和0.57倍。截至2021年9月末,发行人一年内到期的债务规模为84.57亿元。

公告称,虽然该公司保持着较为充足的货币资金,但仍存在短期偿债压力较大的风险。

最近三年及一期末,旭辉集团股份合并报表口径资产负债率分别为79.68%、76.27%、75.65%和76.19%。其他应收款账面价值分别为450.79亿元、619.47亿元、940.98亿元和996.28亿元,占总资产比例分别为23.48%、23.09%、29.06%和22.80%。

旭辉集团表示,其他应收款余额占比较大,主要是因为近年来随着合作项目逐渐增多,公司新增了多家合营及联营企业,为支持合营及联营企业的项目开发建设,公司加大了相关资金支持力度,向其提供的开发建设资金也相应增加较多。未来如果合营企业和联营企业经营情况恶化,将影响公司其他应收款的正常回款,对公司造成一定的财务风险。

此外,截至2021年9月末,旭辉集团存货占流动资产57.54%,占总资产的49.25%,存货余额及占比较大,存在一定的存货跌价风险。抵押资产账面价值为1039.52亿元,占发行人当期末净资产比例为109.30%,主要为发行人下属公司金融机构贷款提供抵押担保。

旭辉集团股份有限公司与旭辉控股(集团)有限公司一样,均由林中家族控制。

与此同时,3月8日,旭辉控股集团公告,2022年2月28日至3月8日,该公司已购回了部分今年4月到期、年利率6.7%的优先票据并注销,回购的票据本金总额为7040万元人民币,相当于原定发行该票据的本金总额4.4%。加上此前已回购的4900亿元票据,合计本金总额为1.194亿元的票据已获购回,相当于原定发行票据的本金总额约7.46%。

目前,上述优先票据的尚未偿还本金总额为14.806亿元。

2021年旭辉控股集团实现销售额2472.5亿元,完成全年2650亿元销售目标的93.3%;对应合同销售面积约1448.73万平方米,合同销售均价约每平方米17700元。

2022年前2个月,该集团累计合同销售(连合营企业及联营公司的合同销售)金额约167.4亿元人民币,合同销售面积约1126300平方米,销售均价约15900元/平方米。前2个月,该集团录得累计约269.4亿元的合同销售现金回款。

来源:澎湃新闻

编辑:wangdc