CBRE世邦魏理仕近日发布深圳房地产市场报告,对三季度深圳市场进行回顾与展望。报告指出,2021年第三季度,前海合作区扩容令深圳的政策利好“更上一层楼”,极具经济活力的城市发展前景将带动深圳商业地产市场长期向好。

三季度,深圳优质写字楼市场单季吸纳量突破50万平方米,领跑全国,科技板块继续位列需求榜首,前海的表现尤为抢眼,入住率得到大幅提升,整体市场在大量新增供应涌入的情况下依旧实现了空置率的改善。

优质零售市场方面,深圳单体规模最大、主打体验目的地型的购物中心以较高入驻率开业,核心区的优质购物中心获得城市首店青睐,此外汽车品牌的拓店扩张热度进一步攀升。

优质物流仓储市场方面,物流旺季带来的旺盛贸易需求使得整体市场空置率进一步改善,净值历史最低。

投资市场活跃度稳步提升,写字楼依然最受投资者青睐,金融机构则是主力买家。

优质写字楼市场:单季新增吸纳量全国领先 前海板块表现突出

三季度深圳共录得4个新项目入市,总计供应超过26万平方米。新项目均来自核心商务区,包括前海、福田中心区和高新园区。

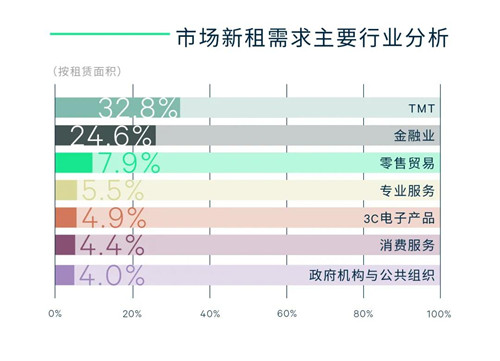

市场需求异常强劲,单季吸纳量创历史新高,突破50万平方米,位列四大一线城市之首。受此带动,虽然面临大量新增供应,但整体市场空置率依然实现了2.2个百分点的改善至18.7%。TMT类企业继续位居市场需求榜首,整体占比超3成,金融业位居第二,占比超25%,两者共同构筑了整体市场需求的半壁江山。细分行业来看,TMT需求主要来自提供软硬件开发以及信息技术服务的科技互联网企业;金融行业的扩张以传统金融为主,主要来自银行业和保险业。从需求来源来看,本地企业依然为需求主力,占比超6成。与此同时,随着新项目不断入市,搬迁需求占据市场主流,其中升级搬迁占比近半,大多为乙级以下写字楼或工业楼宇跨片区搬迁至甲级写字楼。

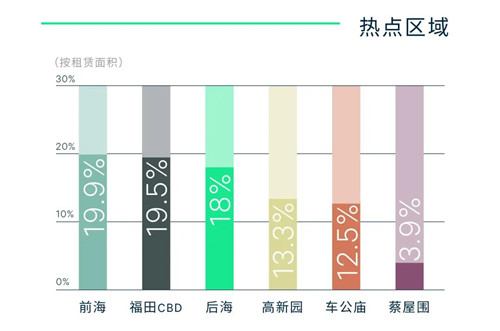

前海板块表现抢眼,单季为整体市场贡献了超1/3的需求,并由此带动片区市场入驻率实现了10%以上的跃升。其中,超5成需求来自科技行业,近2成来自金融行业,政府招商对于前海写字楼市场短期内快速去化起到一定的推动作用。

从租金表现来看,若干项目在空置率较高的情况下实行灵活的租赁策略以实现快速去化。受此影响,整体市场平均租金微降0.1%至每月每平方米187.4元。随着需求不断向好,租金降幅环比继续收窄。

CBRE深圳顾问及交易服务|办公楼部负责人吴洋表示,未来6个月,新增供应预计超过50万平方米,主要分布在南山和罗湖区。受新增供应影响,整体市场空置率预计将小幅升高。但得益于多样化招商推动,预计市场平均租金降幅将进一步收窄,个别位于核心区的优质项目在良好去化和运营推动的情况下,将实现租金上涨。凭借已有的产业基础叠加2月底公布的支持金融发展的政策,福田中心区将依然是金融类租户的首选,而科技企业格外青睐南山区的态势将保持不变,主要聚焦高新园区。随着前海扩容及香港政府公布北部都会区政策,前海无论在中短期还是远期均具有良好的发展前景,区域吸引力不断增强,在政府引导下也将不断吸引准入产业相关的企业进驻,带动区域写字楼市场热度攀升。在新增供应聚集、老旧楼宇承压的情况下,业主更加注重且积极寻求提升运营平台、物业管理和硬件设备设施的效率和水平。与此同时,租户迎来了较为理想的租赁窗口期,可以主动出击,开展物业甄别,争取寻得硬件与租金条件适宜的物业。

优质零售物业市场:深圳最大购物中心入市 优质购物中心更受收入品牌青睐

本季度深圳商业市场迎来了年内的供应小高峰,两大项目总计55.5万平方米新增供应入市,新项目实现了95%以上的良好入驻率,其中包括位于龙岗区的万达广场——目前在深圳单体规模最大、主打消费体验的目的地型购物中心。

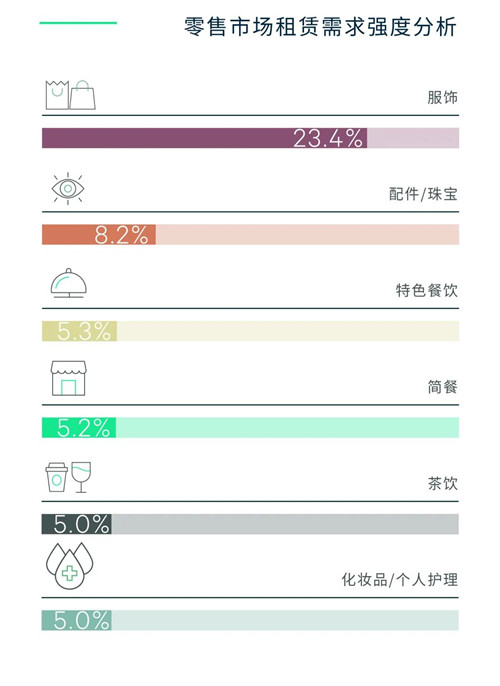

得益于新项目的良好去化,市场空置率并未出现较大变化,依然保持低位,环比录得0.8个百分点下降至4.4%。在新入市购物中心的带动下,来自零售细分业态的服饰、电子以及运动户外品牌环比均录得大幅上涨。餐饮扩张也较为活跃,继续以特色餐饮、简餐和茶饮店为主导。中国李宁、安踏、Adidas、Nike、Converse、FILA等主流运动休闲品牌继续保持扩张热度。丘大叔、奈雪的茶及野萃山继续有2家以上的新店开出。此外,来自国外的潮牌也成为业主吸引客流的一个重要选择,季内MLB、New Era和Champion等多个潮牌均有录得开张。

汽车类租户的扩张热度继续大幅攀升,本季共录得12个汽车品牌入市,环比呈增长态势,主要分布在中航城天虹,该购物中心引入四个品牌打造汽车品牌专区。而海上世界则受益于周边高端居住人群聚集以及面向游客的广告宣传效应,主打高端品牌,开出了宾利和兰博基尼两家门店。

首入品牌方面,在业态上零售和餐饮占据了主导地位;核心区优质物业尤为受到租户追捧,其中万象天地表现最为突出,卓悦中心也引入多个知名美妆品牌。值得一提的是,日本高端珠宝奢侈品牌MIKIMOTO在深圳湾万象城开出了深圳首店。

位于核心区的优质购物中心持续向好,不断引入优质租户带动整体品质升级使得其可以实现首层租金提升,多个优质购物中心的租金在季度内有录得增长,带动全市优质零售市场平均首层租金环比上升0.9个百分点至每天每平方米20.1元。

CBRE华南区顾问及交易服务|商业部负责人钟廉军表示,未来6个月,将有超过50万平方米以上的新增供应入市,主要分布在前海和非核心区。随着前海购物中心不断入市,片区的商业配套设施将得到极大改善,带动区域的进一步发展。非核心区的新增供应较为分散,预计不会对某些特定片区形成供应压力,因此整体市场将保持空置率低位,租金也将不断回升。

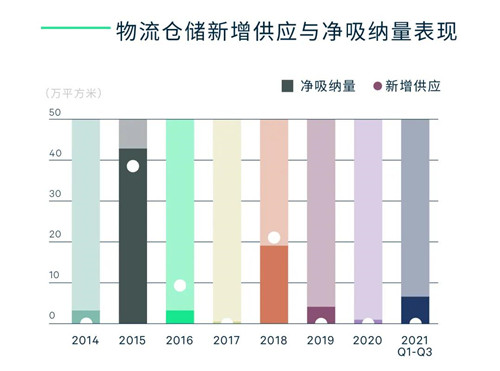

物流仓储市场:适逢旺季贸易需求活跃 市场空置率降至历史最低

第三季度深圳高标仓市场依然未录得新增供应入市。

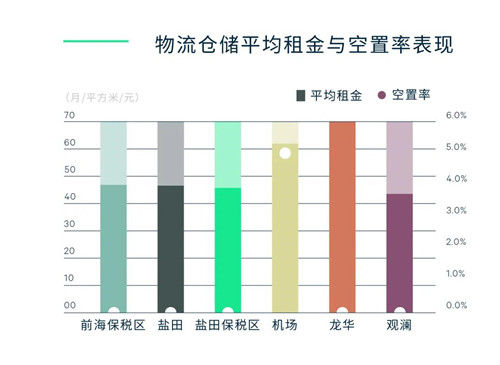

深圳进出口需求进一步回暖,1-7月全市进出口总额两年平均实现了8.8%的增长,出口和进口双双录得明显回升。随着国内外节日需求带来的传统物流旺季,季内深圳多个保税仓库均呈现满租状态,空置率持续改善。叠加来自电商及第三方物流的需求稳定增长,深圳高标仓市场单季录得4.6万平方米的新增吸纳,市场空置率环比下降1.7个百分点至0.7%的历史最低水平。

随着空置率不断降低、需求持续增长,多个优质仓储设施调高了租金报价,整体市场平均租金环比上升0.8个百分点至每月每平方米47.3元。

深圳周边城市来看,东莞和惠州的物流市场同样表现抢眼,东莞已经基本无法寻得大面积的空置仓库以承接市场需求。惠州未来供应项目预租表现良好,惠城/仲恺高新区将成为热门市场片区。

CBRE深圳顾问及交易服务|产业地产部负责人陈剑锋表示,未来6个月,年内唯一的13万平方米的新增供应预计将于年底入市。土地集约利用的政策下,未来物流用地的供应将较为有限,整体市场将依然呈现供不应求的态势。随着疫情得到有效控制,预计下个季度进出口需求也将持续增长。来自电商和第三方物流的租赁需求稳定增长,将带动深圳高标仓市场保持稳中有升的租金水平,空置率也将保持低位。深圳高标仓市场的供不应求将继续促使大面积的仓储需求外溢至周边城市,令这些周边城市的租金表现得到提升。

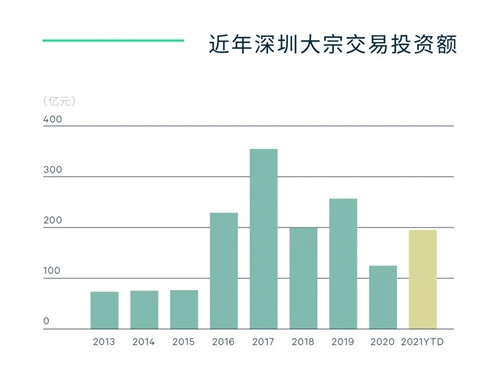

投资市场:写字楼类物业继续领跑 金融机构担纲买家

2021年第三季度,深圳投资市场表现较为活跃,共录得3宗成交,整体市场交易额共计人民币37亿元,相比上季度有明显上升。

投资物业类型中,写字楼继续担当市场交易主力,本季度三宗交易均为写字楼,其中2宗位于南山区核心商务片区——前海和高新园片区,另外1宗位于宝安区。季内所有成交均为整售,包括2宗资产交易和1宗股权交易。投资类型包含核心型、自用型和增值型投资。成交的写字楼不但包括甲级纯写字楼,还包含工业型写字楼。位于核心区的优质写字楼物业持续获得投资者青睐,同时地理位置优越且具有租售表现良好的工业写字楼物业也正在成为买家关注的物业选择。

市场参与主体方面,卖方主要为开发商,而买方构成依然延续上半年的趋势,金融机构买家占据绝对主导地位,且这些金融机构均为世界500强企业,另外还有来自本地科技和电子企业类的买家。深圳极具活力的经济发展和优厚的政策利好令其成为众多公司开展国内、国际业务的战略首选地。

CBRE深圳投资及资本市场部负责人古振鹏表示,未来6个月,随着前海合作区扩容以及香港北部都会区计划的公布,双重利好叠加释放,深圳的政策面利好得到进一步加持,城市发展前景更具吸引力。各种类型的写字楼物业将依然是买家重点关注的对象,具备稳定租金回报的优质写字楼物业以及具备价格竞争力的工业型写字楼物业将成为购买者的优选标的。此外,具备较好租金回报表现且总投资额度相对较小的物流及产业园类物业将依然是投资者关注的重点,因为深圳市场中此类型可投资物业较为稀缺,预计周边城市如东莞、惠州等地将录得该类物业的大宗交易。

来源:CBRE世邦魏理仕

编辑:wangdc