尽管偿债高峰已至,但大多数房企似乎没有丝毫危机感。

据克而瑞统计,2020年上半年房企境外债到期约1020亿元,下半年约937亿元;2021年上半年将达1782亿元,超过2019全年到期额。但由于大环境宽松,房企融资向着积极的方向发展,成本似乎没有比之前更贵,资本依然热捧。而且,疫情过后市场回温也给了房企不小的信心,一轮向上的行情正在到来。

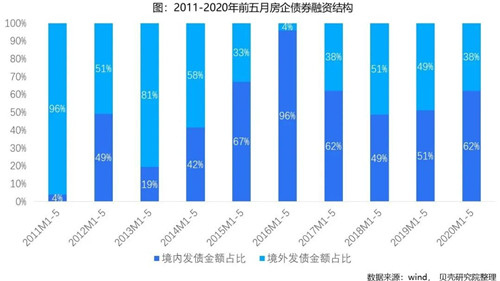

从宏观面来看,房企的融资规模和融资成本的确景气度明显。据贝壳研究院发布的数据,今年前5个月房企境内外债券融资累计约5627亿元,融资规模为2019年全年的48%,全年房企融资规模有望超越2019年。此外,房企发债的利率也进一步降至低位。

记者注意到,尽管大多数房企都能够从中受益,但发债成本两极分化的趋势并没有改变。如龙头房企万科、中海能够以2%左右的成本低息发债,而退市危机仍未解除的明发集团,却准备以22%的票面利率发行美元债。对于资金链紧张的中小房企,最好的归宿或许是“出清”,而不是高息发债饮鸩止渴。

房企融资迎来“红五月”

这是房企融资的“红五月”。

境内债券持续火热,而境外债券在3月份跳水后,经过一个多月的沉寂后也逐渐升温。5月份以来,陆陆续续有多家房企开始在境外发债。贝壳数据显示,5月单月,国内外债券融资总额发行约617亿元,同比上升31%;今年前5个月房企境内外债券融资累计约5627亿元。

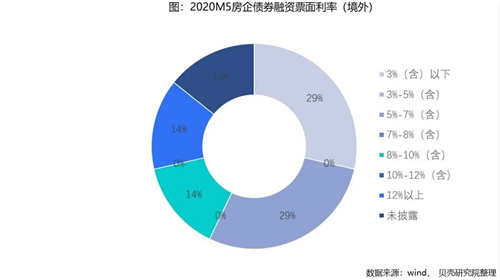

Wind数据显示,5月份中资房企合计发行57.19亿美元债。其中,5月20日碧桂园发行5.44亿美元优先票据,票面利率为5.4%;同日,力高集团就发行2023年到期的1.5亿美元优先票据订立购买协议,成本达13%;5月15日,正荣地产发行2亿美元2024年到期的优先票据,票面利率为8.35%。

进入6月,拟发行美元票据的房企也活跃起来,如佳兆业今日(6月3日)公告称,公司建议进行优先票据的国际发售,目前票据的定价,包括本金总额、发售价及利率等均为厘定。

从近期的情况来看,尽管发行规模没有恢复到3月份价格暴跌之前的水平,但时隔50多天重新开闸也意味着境外发债的热度回升明显。

中达证券研究部总经理申思聪告诉《每日经济新闻》记者,二级市场(美元债)的交易价格已经回升到之前的水平,无论是风险偏好也好、流动性也好,市场也已经慢慢在恢复。

与境外债缓慢升温相比,境内债券则是在大环境宽松的背景下持续保持高温态势。由于境内发债格审对房企的资核向来十分严苛,之前能够在境内发债的房企多数是杠杆控制出色的房企,不过在当前的环境下,部分高杠杆房企的公司债发行也顺利通过。

最为典型的是中国恒大。6月2日,深交所消息显示,恒大地产集团有限公司2020年面向合格投资者公开发行公司债券(第二期)将于2020年6月3日起在深圳证券交易所挂牌交易,债券实际发行金额40亿元,票面利率5.9%,发行期限2+1年。

尽管销售规模位列前茅,但恒大近年来鲜少在境内发行公司债,如今这一局面也逐渐改变。

融资成本两极分化

即便房企融资热度上升,也不意味着当前资金链紧张的房企能够“解渴”。因为大环境的局势尚不十分明朗,投资者会更加看中房企的资质,财务状况优秀的房企始终是他们青睐的对象。

王明是一家TOP10房企的中层管理人士,他所在企业的融资成本处于行业最低位,他在接受《每日经济新闻》记者采访时直言,“(房企融资)看评级,还是要看评级。我们评级好,所以成本就低,那些(投资者)也是看这个。”

以万科为例,6月1日,万科企业股份有限公司发布公告称,拟下调“17万科01”公司债券票面利率,预计在该债券存续期后2年,将票面利率由4.5%调整为1.9%。如此大幅下调票面利率,万科在债券市场的议价能力可见一斑。同时也能够说明,万科的资金面足够稳健,否则不会有这么做的底气。

6月3日,珠海华发集团成功发行2020年度第十三期超短期融资券,实际发行金额10亿元,票面利率仅1.35%。另如苏高新、上海金桥、南京高科等房企,在5月份的融资成本均低于2%。

与上述低利率融资房企形成鲜明对比的是,在退市边缘徘徊的明发集团也发行了一笔美元票据,但利率却十分高企。6月1日,明发集团发布公告称,建议发行1.76亿美元债券,按年利率22%计息,该笔美元债于2020年到期。

22%的票面利率,几乎是今年房企发行的所有债券中利率的最高水平了。

一位不愿具名的债券分析师向记者指出,境外融资的成本有点分化,现在(房企美元债)可以发,但没有很多选择,利率相比之前好一些,但也不是一路下降的趋势。

不过,对很多资金面紧绷的房企来说,当前发债成本并不是首位,债券能够顺利上市以度过偿债期显然更加重要。

典型的有富力地产。今年以来富力地产发债渠道火力全开,先后发行了7亿元的超短融、4亿美元的优先票据以及10亿元的境内公司债,100亿元的公司债已获得交易所通过。同时,富力地产的光证-首创-富力万丽酒店资产支持专项计划状态拟发行金额为25.27亿元。

资金链紧绷的泰禾,也在3月份时就公告称拟发行120亿元公司债,最长期限5年,所募资金拟用于偿还公司债务、项目建设、补充流动资金,但至今依然没有下文。倘若能够成功发行公司债,对于泰禾无疑是一桩好消息。

在未来很长的一段时间内,在“房住不炒”的基调下,对房企而言,没有什么比资金链健康、基本面良好更重要的事情了。毕竟连恒大都要拿出决心“控规模、降负债”,其他房企更应该以此为信号,勇敢地活下去。

来源:每日经济新闻

编辑:wangdc