上周末,新城控股发布了2019年年报,营业收入858.47亿元、同比增长58.58%,归母净利润126.54亿元、同比增长20.61%,扣非后净利润99.8亿元、同比增长31.4%,这样一份业绩答卷,在地产行业整体景气度欠佳的2019年,是令人满意的。

在所有A股上市的房地产公司当中,力场君最看好的就是新城控股。力场君欣赏新城控股的业务模式,以及背后透露出来的商业气质,不迟滞、不冒进,在稳健与成长当中寻求着平衡点,让规模与效率相互驱动,这与价值投资追求的精神内核是一致的。

所以,新城控股的年报一经发布,力场君就抓紧来看看,又逢昨天下午听了新城的线上业绩发布会,和以前年度的新城做个纵向比较,再与几家颇具代表性的房地产股做个横向比较,本文就像从成长、性价比、债务水平这三个方面谈谈我的看法,与大家做个深度交流与探讨。

可持续发展,稳步增长的新城

单看2019年度的数据,新城控股实现签约销售金额约2708.01亿元、同比增长22.48%,位列行业第8位。而在此之前克而瑞发布的《2019年中国房地产企业销售排行榜》显示,TOP100房企的累计权益销售金额同比增长6.5%,可见新城的成长性已经在TOP100房企中遥遥领先;即便是在十强房企中也表现突出。

从更长周期来看,自有公告数据以来,从2015年319.29亿元的合同销售额增长到2019年的2708.01亿元,前后将近是9倍的成长,这对于一家个体公司来说,这是脱胎换骨的变化。

在已结算的财务数据中,新城的成长性体现也同样明显,营业收入从2015年的235.69亿元增长到2019年的858.47亿元,累计增幅达2.6倍;归母净利润更是从2015年的18.36亿元增长到2019年的126.54亿元,累计增幅近6倍。2015年度的新城控股,给到股东的分红还只有0.108元/股,这一数字在2019年将高达1.7元/股,短短4年之间,十几倍的增幅,成长性可观。

看完整体看细节。新城控股最大的经营特色早已被市场投资者熟知,“住宅+商业”双轮驱动模式,是他区别于诸多龙头房企的优势所在。截至2019年底,新城控股已在全国累计开业63座吾悦广场,2019年为新城带来40.69亿元的租金及管理费收入,同比大幅上涨92.3%。截至2020年3月底,新城控股已在全国布局124座吾悦广场。

还是来看数据分析,万达、新城、龙湖是公认的商业地产运营的“三驾马车”,万达没上市,新城、龙湖分别在A股和港股上市,简单对比两家公司过去四年的业务数据,开发类业务收入规模增长大体相差不多,而非开发类收入,新城控股则以更快的增速追赶。

提到新城控股的商业地产资产,绕不开的一个话题就是该公司的“公允价值变动净收益”,主要包含的就是投资性房地产,也即吾悦广场的资产价值重估收益。对于此项利润,或许有人会认为新城控股借助公允价值重估来增加账面利润。但是作为一个高级会计师,力场君觉得应该将这个问题讲清楚一些。

新城控股在年报中第298页详细描述了投资性房地产公允价值采用的估值技术和重要参数的定性及定量信息,“对于投资性房地产,本集团委托外部评估师对其公允价值进行评估。所采用的方法主要包括租金收益模型和可比市场法等。所使用的输入值主要包括租金增长率、资本化率和单位价格等。”

换言之,新城控股认定的吾悦广场公允价值,绝非部分市场人士认为的依据于当地房价的波动;新城的吾悦广场公允价值,是建立在真实租赁合同基础上的,依托于出租率和单位租金的上涨。最终体现在投资性房地产公允价值增值,其经济意义代表了吾悦广场未来给新城带来的租金收入的增加。

举个例子,对于同一个企业发行的企业债,利率不同,就会导致两个债券的真实价值不同,说白了就是这个道理。总之,新城控股的投资性房地产公允价值增值,绝不是在自己的帐面上“炒房”,而是代表了吾悦广场预期收入的上涨。

此外,在昨天下午的业绩发布会上,力场君也在后台留言提问,公司预计2020年2500亿元的销售额目标,相比2019年还略有下降,新城是如何看待行业内排名的问题;小王总也对此在会上表达了自己的看法。力场君觉得,值得写出来。

小王总提到,新城不会不看重排名,但也不会为了排名而去排名,保持在10名左右是公司的中长期战略。公司有很多办法将全口径销售额数据做高,甚至到2700亿、3000亿也都有办法;但这不是新城的发展重点,新城的侧重点在于对企业自身运营能力和盈利能力的可持续提升,也即聚焦利润、提升发展质量。同时,小王总也强调,新城也不会重商业、轻住宅,仍会保持双轮驱动的发展战略,让商业和住宅相辅相成、互为促进。

力场君觉得,盲目追求规模、排名,对于股东来说还真未必是好事儿;行稳方能致远,特别是在当前变化很大的行业环境背景下,提升运营能力和盈利能力,才是实现可持续长期发展的立足点、才是保障股东利益的根本。对于这一点,力场君为小王总的回答点赞!

严控拿地成本,高性价比的新城

对于新城控股的住宅开发与商业地产之间的协同与配合,投资者都关注到该公司通过房产开发销售来获取利润和庞大的现金流,再用这部分利润和现金流,来反哺商业地产运营所需的大额资产投资。“再过几年,新城就不再依赖于房地产开发业务了,手握2、3百个吾悦广场,带来的稳定现金流,到那时候新城会值多少钱?”曾有投资者在力场君的评论下这样留言,我想,这也代表了很多投资者对新城控股未来的期待。

但与此同时,力场君则关注到另外一个方向,就是吾悦广场的商业地产运营,给新城现阶段房地产开发业务带来的助力。

新城控股拿地的低成本策略,也是被投资者津津乐道的一层面,年报披露,全年公司共计新增土地储备共72幅,总建筑面积2508.47万平方米,平均楼面地价为2421元/平米,商业综合体项目新增1443.75万平方米。

经历去年第三季度放缓拿地后,去年四季度以来,新城则适时把握土地市场的低点机会,择机充实土地储备。继11月于天津等地获得多幅地块后,12月新城控股接连于浙江湖州、江苏徐州等地斩获优质地块,进一步充实土地储备。

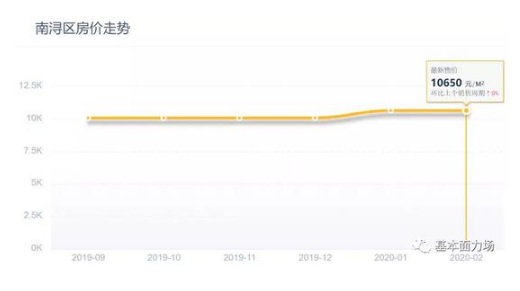

2019年12月10日,举个例子,新城控股以底价10.08亿元竞得湖州南浔区两宗商住地块,总出让面积19.85万平方米,楼面价仅1962元/平方米;据乐居网显示,南浔区的平均房价在2019年就已经超过了每平米一万元,今年2月平均在售房源均价更是高达10650元/m²。

新城控股的低成本拿地的优势,与吾悦广场的投资建设是密不可分的,正是有了吾悦广场的建设,才让一个原本热度不高、居住生活都未见得便利、价格低廉的地块,变成商业生活气氛浓郁的“熟地”、“宝地”;同时也是有了吾悦广场,也才让新城在地块开发中拥有着其他房地产开发商所不具备的优势,也更容易获得来自于地方政府的支持与扶植。

在昨天下午的线上业绩发布会上,小王总也提到,综合体拿地议价能力持续凸显,2019年商业综合体楼面均价仅为每平米1244元,仅相当于同年纯住宅楼面均价每平米4019元的30%,甚至相比2018年商业综合体楼面均价每平米1347元还略有降低。

新城控股,正如他的名字一样,他盖起来的不是一座座孤零零的楼盘,而是勾画出一片新的城、一个个具有浓郁生活气息和完备生活设施的家园。

可控举债发展,不失稳健的新城

房地产行业,是公认的高杠杆行业,高负债的经营模式,对公司的债务管理能力提出了很高的要求。压垮一家房地产公司的,不会来自于房子卖不出去,或者赔钱贱卖,而绝大多数都是来自于债务危机。

新城控股盈利能力是毋庸置疑的,2016年到2019年的加权净资产收益率分别高达22.44%、34.18%、41.91%和36.86%,这在房地产行业同样表现突出;与之相比,2019年万科的加权净资产收益率为22.47%,龙湖为20.88%。

更难得的是,新城能有如此高的净资产收益率,并不是依赖于更高的债务杠杆,数据显示,截止到2019年末新城的资产负债率为86.6%,相比万科的84.36%,并不明显偏高。如果剔除掉预收账款的金额,新城控股的调整后资产负债率在2017年到2019年之间分别为80.42%、75.94%和76.53%,与万科A(26.800,1.15,4.48%)2019年末此项财务指标76.51%基本一致。说到合同负债,还是要讲一下,这些负债属于预售房源对应的款项,并不实际产生利息,类似于一般行业的预收账款,这与通常意义上的负债存在根本性的区别。从财务管理的角度来看,房地产公司的合同负债,以及其他行业的预收账款,都可以视作为以后年度的“储备收入”;这部分“储备收入”越丰厚,公司未来的营收就越有保障。

具体到新城控股的数据,合同负债从2017年的508.14亿元到2018年的1182.31亿元再到2019年末的1976.68亿元,2019年末合同负债对账面存货的比例为85.47%,对2312.59亿元账面存货的覆盖度为85.47%。

同时,公司的账面货币资金余额也从2017年的219.47亿元到2018年的454.09亿元再到2019年末的639.41亿元,逐年大幅增加、资金储备愈见雄厚。这都体现出新城并非盲目举债发展,而是依托于强劲的合同销售有序推动开发业务的稳健进行。这些数据,当然也与新城住宅开发与商业地产运营的双轮驱动模式存在直接关系。

债务,对于一家公司而言存在两个维度的影响:一方面是量,另一方面是价。再来看新城的有息负债融资成本,今年1月15日,新城子公司新城环球成功发行本金总额为3.5亿美元的优先票据,票面利息6.8%。

而与此形成对照的是,同在港股的中国恒大,在今年1月21日公告发行20亿美元的优先票据,于2022年到期的品种利率为11.5%,于2023年到期的品种利率为12%。

3月9日,新城控股发布公告称发行规模为不超过人民币6亿元,经中诚信证券评估有限公司综合评定,发行人主体信用等级为AAA、本期债券信用级别为AAA,最终票面利率为5.10%。客观来看,3A的主体和债券信用评级,对于新城这样一家并无国资背景的公司来说,是非常不容易的,也足以证明新城在业务的可持续经营和债务的可控程度方面,能够获得专业机构的认可,同时也有机会借助低成本资金实现快速扩张。

提到债务利息,新城控股的利息资本化,和行业内其他明星企业一样,会被投资者关心。从会计核算的角度来看,利息资本化本就是权责发生制的体现,是为了将房地产开发直接对应的财务成本,与销房收入更加适配;房地产项目开发前期只有投入、没有产出,而项目出售后产出又很大很集中,利息资本化主要就是为了更精确地体现利息支出与营收直接的匹配关系。

更何况,利息支出资本化,只是将计入到费用中的利息支出,改计入到了成本当中,或许这部分被资本化的利息被从利润中扣除,会延后,但绝不会缺席,站在长周期的角度衡量一家公司的盈利能力,不会有任何实质性影响。

通过上文从业务的可持续性、高性价比的拿地策略、可控并持续优化的负债管理这三个维度对新城控股的解析,不知道大家是否能够认同力场君对新城控股基本面的价值判断?是否也能够认同新城控股是具有投资价值的一家公司?

来源:基本面力场